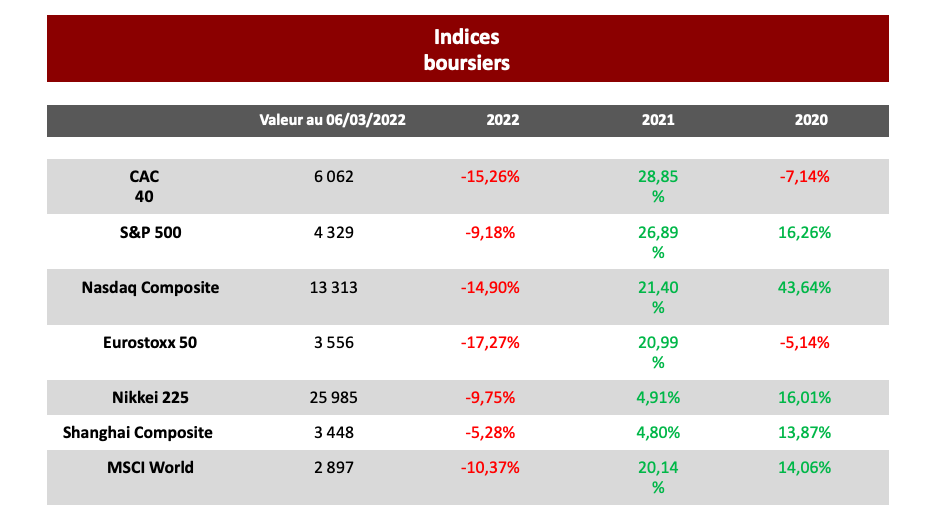

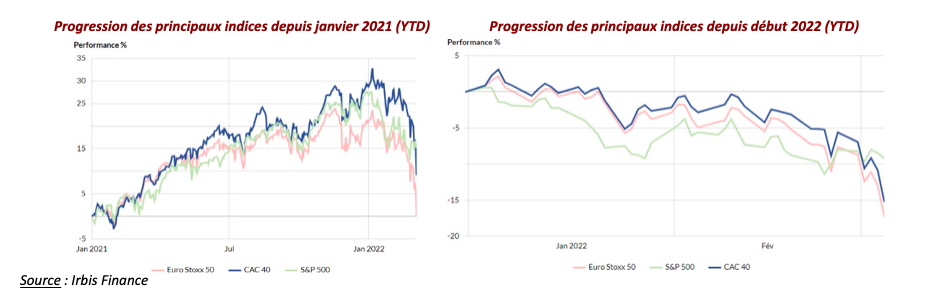

Le scénario extrême d’une intervention russe en Ukraine s’est donc matérialisé, entraînant des impacts multiples (naturellement humains mais aussi économiques et financiers). Dans ce contexte, les marchés européens ont été plus impactés que les marchés américains (environ -15 % pour le CAC40 contre environ -9 % pour le S&P500 au 6 mars).

Le consensus s’attendait davantage à une opération militaire limitée de la Russie en Ukraine, qui se serait notamment concentrée dans la région du Donbass. L’évolution défavorable de la situation a donc globalement surpris les investisseurs. Les réactions qui ont suivi, d’une part la résistance ukrainienne et d’autre part la réaction unanime et forte des occidentaux, à travers la mise en place de lourdes sanctions économiques à l’encontre de la Russie, ont surpris tout autant.

Vladimir Poutine se trouve désormais particulièrement isolé d’un point de vue diplomatique, même la Chine, pourtant proche de Moscou, lui a affiché un soutien limité comme en témoigne son abstention lors du vote au Conseil de sécurité de l’ONU.

Nous percevons, à ce stade, deux principaux risques :

- L’élargissement du conflit à d’autres pays européens et/ou le déclenchement d’un conflit armé entre la Chine et Taïwan, sur le modèle de l’intervention russe en Ukraine ;

- L’atteinte d’un point de non-retour avec la Russie et le renforcement, voire la matérialisation, des menaces de nature nucléaire.

La situation actuelle laisse entrevoir les impacts suivants, sur la base des événements intervenus jusqu’à présent :

Impacts économiques dus aux sanctions

Les principales sanctions annoncées jusqu’à présent concernent :

- La mise en place de sanctions contre des oligarques, dont Vladimir Poutine lui-même, avec la saisie de certains de leurs actifs ;

- L’atteinte à la Banque centrale russe avec le gel de ses réserves qui sont estimées à environ 400 milliards

d’euros ; - Mais aussi et surtout le débranchement des banques russes du système de paiement SWIFT ;

- À ce stade, la forte dépendance de plusieurs pays européens au pétrole et au gaz fait que les sanctions ne portent pas encore sur les hydrocarbures russes. Cela pourrait évoluer dans le cadre d’une nouvelle salve de sanctions. Il s’agit d’un point crucial dans la mesure où la Russie est l’un des plus grands exportateurs d’énergie et que 60 % de ses exportations sont destinés au marché européen.

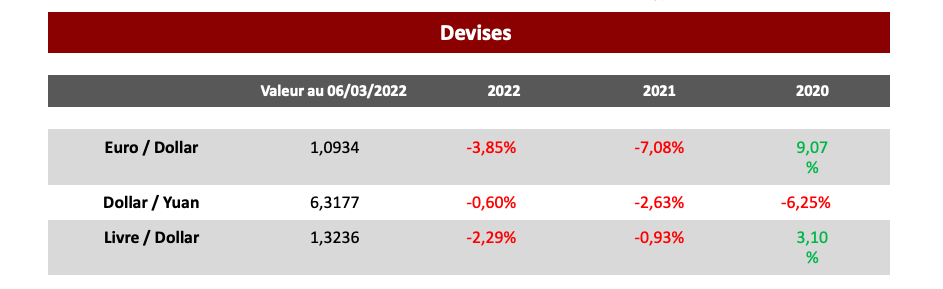

Ces sanctions devraient bien entendu impacter la Russie en premier lieu. Le consensus estime ainsi que nous pourrions assister à une contraction de son PIB d’environ 7 % en 2022 dans un contexte où son inflation s’élève actuellement à 9 % (des estimations de Goldman Sachs font état d’une inflation de 17 % en rythme annualisé pour la fin d’année). Les impacts sont également conséquents sur la devise russe, ce qui a conduit la Banque centrale russe à relever son taux directeur de 9,5 % à 20 %.

Ce flux de sanctions devrait aussi porter atteinte à la croissance économique mondiale, du fait notamment de la détérioration de la confiance des consommateurs et de la diminution de la croissance bénéficiaire des entreprises. Les impacts devraient néanmoins rester mesurés, particulièrement en Chine et aux États-Unis, l’économie russe ne représentant que 1,2 % du PIB mondial et 2,9 % de celle de la Zone euro. Les premières études font état d’une baisse potentielle d’un point de croissance pour le PIB mondial et d’une augmentation de l’inflation de 3 % cette année. Le principal risque, notamment en Europe, serait celui d’une stagflation (hausse de l’inflation couplée à une faible croissance économique). Naturellement, plus la guerre sera longue, plus ses implications seront importantes.

Impacts sur l’inflation et l’intervention des banques centrales

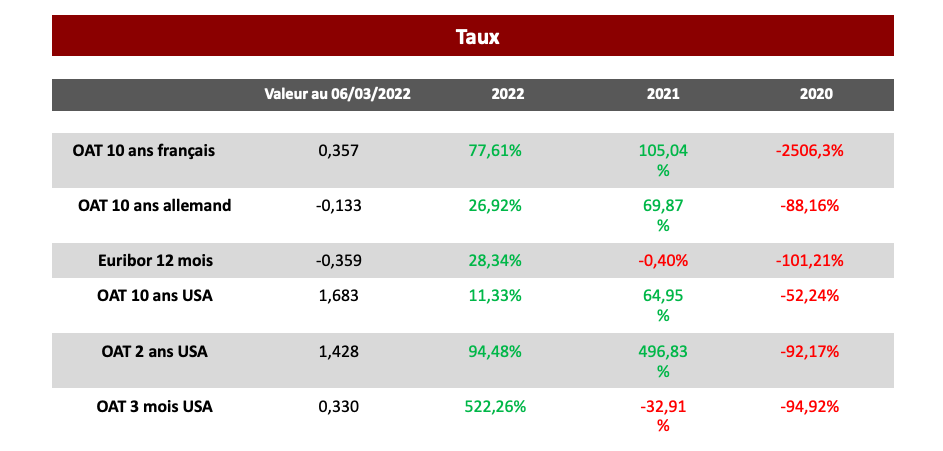

Dans un contexte où les banques centrales, et la Fed tout particulièrement, devaient durcir leur politique monétaire, les enjeux géopolitiques actuels et ses conséquences économiques pourraient les inciter à agir moins rapidement et moins fort qu’anticipé initialement.

Pourtant, le taux d’inflation dans la zone euro s’est élevé à 5,80 % en février, atteignant un nouveau record. Cela est également le cas de l’inflation « core » (hors prix de l’énergie et des biens de consommation) qui ressort à 2,70 % en février. Les prochains chiffres d’inflation seront publiés cette semaine aux États-Unis et sont attendus proches de 8 %.

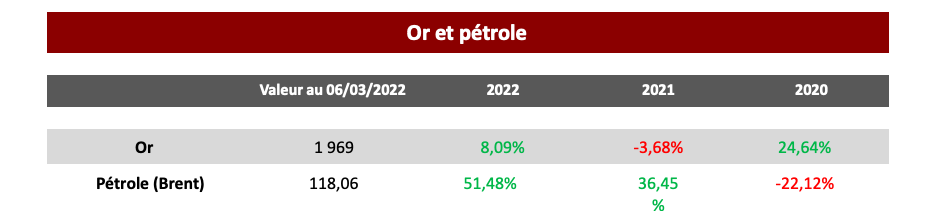

Nous pouvons penser que les pics d’inflation seront atteints moins rapidement avec l’impact de la crise russe sur les prix de l’énergie (gaz, pétrole) et des matières premières (blé notamment). En effet, la Russie représente environ 12 % de la production de pétrole, 16 % de celle du gaz et 11 % de celle du blé au niveau mondial. De même, les importations de pétrole russe représentent plus de 25 % des besoins de l’Union Européenne et celles de gaz plus de 45 %. Cela a d’ores et déjà des conséquences. À titre d’exemple, le baril de Brent frôle les 140 dollars ce lundi 7 mars, proche d’un record absolu.

Cette crise accroît donc les craintes inflationnistes tout en compliquant la mise en place des mesures de resserrement monétaire envisagées par les principales banques centrales. La prochaine réunion de la BCE, qui a lieu cette semaine, sera dans ce contexte à suivre de près.

Impacts sur l’évolution des marchés financiers

L’incertitude est naturellement le principal ennemi des investisseurs, ce qui explique la forte aversion au risque à l’heure actuelle (le VIX, qui permet d’évaluer le sentiment de stress sur les marchés, ayant atteint son plus haut depuis plus d’un an). Les principaux indices russes ont été les plus impactés avec une chute de plus de 50 %, ce qui a conduit à une suspension des cotations le 28 février, qui devrait s’étendre jusqu’au 9 mars au moins.

Ensuite, la Russie entretenant des liens plus étroits avec l’Europe qu’avec les États-Unis, les marchés européens ont logiquement été les plus durement impactés. Les valeurs défensives (consommation de base notamment) ont surperformé tandis que les marchés asiatiques (et chinois en particulier avec le soutien récent du gouvernement) sont plutôt protégés. Le cours de l’or progresse mais pourrait souffrir de la vente par la Russie d’une partie des réserves qu’elle détient pour soutenir le rouble.

La stratégie prudente adoptée depuis plusieurs mois par le Cabinet a permis à la plupart de vos portefeuilles de débuter ce début d’année avec une faible exposition au risque.

Nous pourrions envisager dans les prochains jours ou les prochaines semaines, en fonction de l’évolution du contexte, de renforcer, pour ceux qui le souhaitent, l’exposition aux supports actions.

Cela reste néanmoins prématuré à ce jour d’après nous.

En effet, compte-tenu du niveau d’incertitude élevé et du manque de visibilité sur l’environnement géopolitique, nous ne sommes pas convaincus par le fait que la baisse observée sur les marchés jusqu’à présent (conséquente mais pas exagérée d’après nous) constitue un point d’entrée pertinent.

Repères financiers