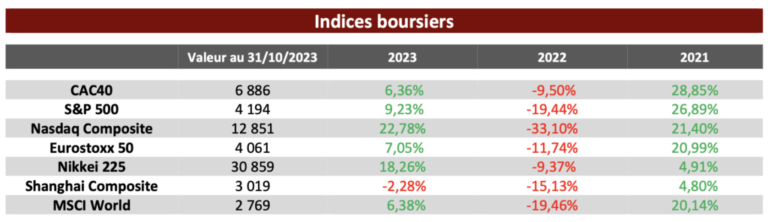

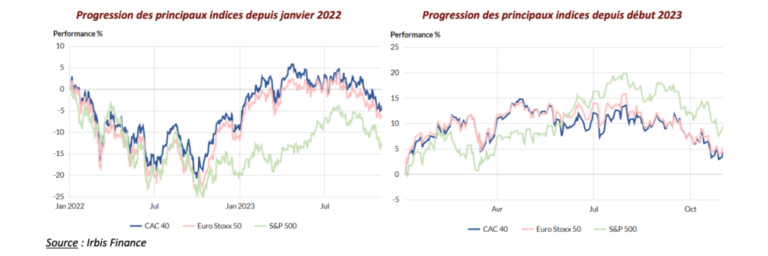

L’incertitude des investisseurs, accentuée par les tensions de ces dernières semaines au Proche-Orient, s’est traduite par une tendance stable (+0,20 % pour le S&P500 en octobre) ou baissière (-2,20 % pour le CAC40 en octobre) pour les principaux indices boursiers ces dernières semaines.

D’un point de vue macro-économique, le contraste est toujours aussi important de part et d’autre de l’Atlantique :

- Aux États-Unis, la résilience de l’économie continue à surprendre. Cela s’est illustré notamment par une progression du PIB de +4,90 % en glissement annuel au troisième trimestre (plus forte hausse depuis 2021). La croissance est toujours autant soutenue par la consommation. Cette tendance devrait néanmoins s’essouffler à terme dans la mesure où les ménages puisent, à l’heure actuelle, dans leur épargne dont le stock diminue ces derniers mois (elle est passée de 5,20 % du revenu disponible au deuxième trimestre à 3,5 % au troisième trimestre). Le marché de l’emploi reste également tendu. Ces facteurs, de nature inflationniste, pouvaient faire craindre aux investisseurs une posture restrictive de la part de la Fed. Rassurée par une inflation stable à 3,7 % en septembre (indice PCE sous-jacent), elle a au contraire décidé à l’unanimité de maintenir ses taux inchangés pour la deuxième fois consécutive (dans une fourchette comprise entre 5,25 % et 5,50 %). D’après les prévisionnistes, les premières baisses de taux ne sont pas attendues avant septembre 2024.

- En Europe, la situation est bien plus délicate avec des indicateurs d’activité (PMI) au plus bas depuis mai 2020, en pleine crise du Covid-19. Les perspectives restent mauvaises pour la fin d’année. L’encours des prêts des banques aux particuliers recule pour la première fois depuis 2015, la distribution de crédit étant freinée par la diminution des liquidités excédentaires dont disposent les banques et par la hausse des taux d’intérêt. Dans ce contexte, la BCE a aussi laissé ses taux inchangés pour la première fois après 10 hausses en 15 mois. Le taux de dépôt reste donc fixé à 4 %. Une première baisse n’est pas envisagée avant l’été prochain, certainement en amont de celle de la Fed, si la situation économique de la zone euro continue à se dégrader.

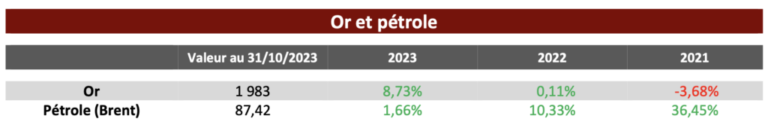

Les entreprises commencent à en subir les conséquences, comme le démontre la publication des résultats du troisième trimestre globalement plutôt mitigée. Même si les révisions de bénéfices apparaissent comme mineures à première vue, elles sont fortement sanctionnées par les investisseurs (entre autres -60 % pour Worldline, -16 % pour Sanofi). Cela démontre une plus grande prudence dans un contexte de fortes incertitudes économiques, bien sûr, mais aussi géopolitiques. Les troubles au Proche-Orient et le risque d’une contagion du conflit à d’autres pays (à l’Iran et au Liban notamment) font craindre une hausse des cours du pétrole, source d’inflation.

La phase de correction à laquelle nous assistons ne constitue pas pour autant un point d’entrée favorable, d’après nous, dans la mesure où elle s’accompagne globalement d’une révision à la baisse des perspectives bénéficiaires des entreprises pour les prochains trimestres. Les grandes capitalisations résistent mieux que les petites et moyennes capitalisations et la « value » se porte mieux que la « croissance ». Le secteur le plus impacté est celui de la consommation discrétionnaire.

Des opportunités d’investissement pourraient se présenter aux États-Unis, dont l’économie est résiliente, et en Chine sous l’impulsion de mesures de soutien budgétaire qui pourraient être suivies d’une politique de soutien monétaire.

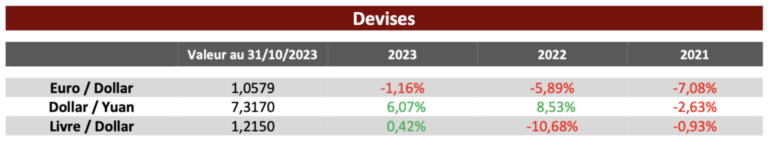

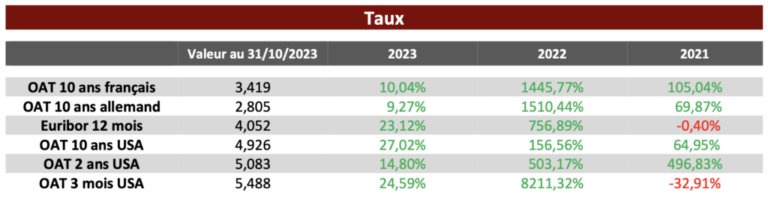

Repères financiers