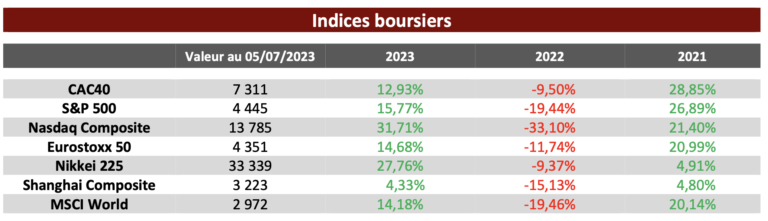

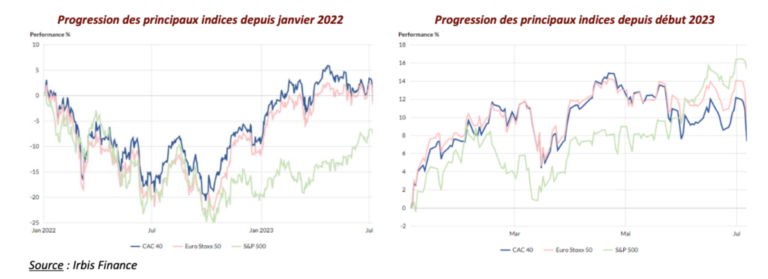

Le mois de juin a été positif pour les actifs risqués avec une progression des marchés actions comprise entre +4 % et +6 % en fonction des zones géographiques. Nous assistons, en revanche, à une correction en ce début de mois avec notamment une baisse de plus de 3 % pour le CAC40 le jeudi 6 juillet (pire séance pour l’indice depuis le mois de mars).

Comme depuis plusieurs mois, les marchés restent extrêmement dépendants des annonces faites par les banques centrales ainsi que des publications macroéconomiques. Ces informations, parfois contradictoires, leur permettent de définir leurs anticipations sur l’évolution de la courbe de taux à court et moyen-terme.

Globalement, les informations visant à confirmer la « robustesse » de l’économie laissent craindre le maintien d’une politique monétaire restrictive, défavorable aux actifs risqués, tandis qu’une entrée en récession brutale ne constituerait pas non plus une « bonne nouvelle ».

Le scénario idéal serait plutôt celui d’un atterrissage en douceur de l’économie, couplé à la mise en place de politiques monétaires moins restrictives dans les prochains mois.

Au vue des derniers chiffres, il est plus probable que cela se matérialise aux États-Unis qu’en Europe :

Situation aux États-Unis : L’économie résiste bien face à la politique menée par la Fed et ceci sur tous les plans : la consommation, la confiance des ménages, le marché immobilier ainsi que le marché du travail. Ce dernier reste d’ailleurs extrêmement tendu, ce qui plaide en faveur de nouvelles hausses de taux par la Fed, scénario défavorable pour les marchés actions. La situation de plein emploi entretient également une inflation sous-jacente qui peine à refluer (4,6 % en rythme annualisé). Dans ce contexte, la Fed devrait procéder à, au moins, une hausse de taux en

juillet, voire une autre (et dernière ?) en septembre.

Situation en Europe : La situation est plus complexe qu’aux États-Unis avec une économie qui est d’ores et déjà

rentrée en récession alors même que de nouvelles hausses de taux sont attendues de la part de la BCE (en juillet et très certainement en septembre également). Le marché de l’emploi reste tendu, à son plus bas historique (6,50 %), et pourrait, de la même façon qu’aux États-Unis, entretenir une inflation de façon plus structurelle. Cela est illustré par les derniers chiffres de l’inflation sous-jacente (5,40 % en juin après 5,30 % en mai).

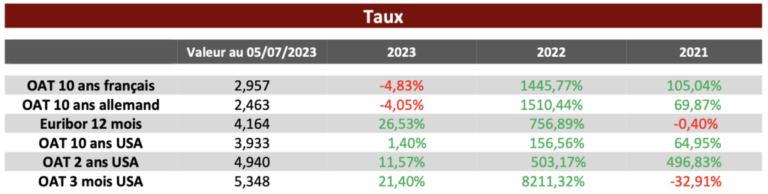

L’ensemble des principales banques centrales était réuni à Sintra ces derniers jours, et le discours très prudent et ferme, aussi bien de la part de Christine LAGARDE que de Jerome POWELL, a entraîné une remontée des taux souverains (3,20 % pour le 10 ans français), ce qui explique en grande partie la correction observée le 6 juillet.

Les prochaines publications de résultats sont, dans ce contexte, attendues avec beaucoup d’attention. Les valorisations élevées de certains secteurs (valeurs du luxe par exemple) peuvent conduire à des corrections importantes en cas de déception.

L’indice de volatilité des marchés (VIX) reste positionné sur des niveaux faibles (15 environ contre 30 en mars dernier) et le potentiel de baisse nous semble toujours important sur les marchés actions. Nous pensons en revanche que des opportunités de réinvestissement pourront se présenter sur un repli de marché dans les prochains mois.

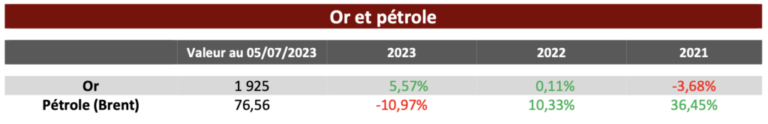

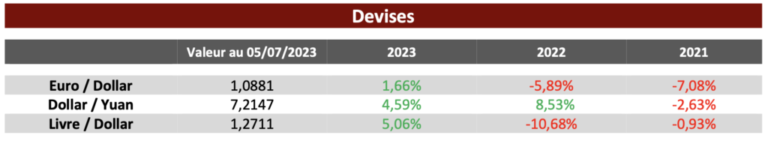

Repères financiers