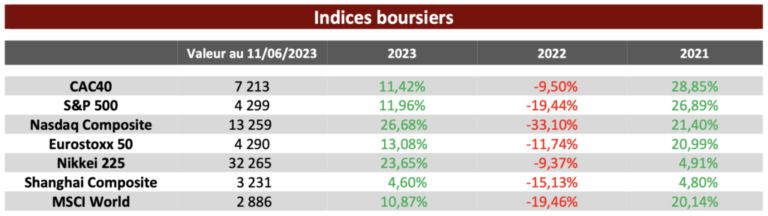

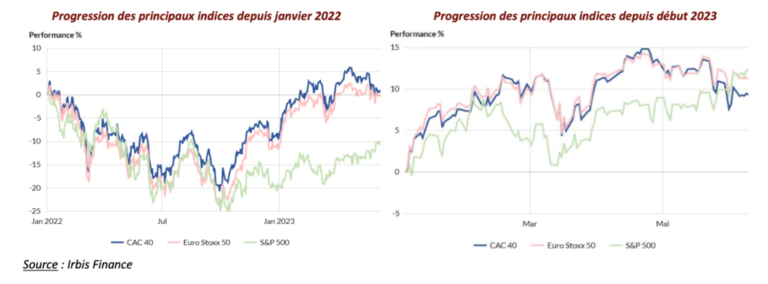

Les courbes se sont inversées ces dernières semaines entre des marchés américains qui ont profité du vote du Congrès sur le plafond de la dette et des marchés européens qui ont marqué le pas.

Ainsi, même si les dynamiques ont été différentes (-3,72 % pour le CAC40 et +3,10 % pour le S&P depuis début mai), les principaux indices affichent désormais des performances comparables en 2023 de part et d’autre de l’Atlantique.

Les marchés continuent à évoluer au gré des anticipations des futures décisions que prendront les principales Banques Centrales. A ce titre, l’actualité de cette semaine est riche :

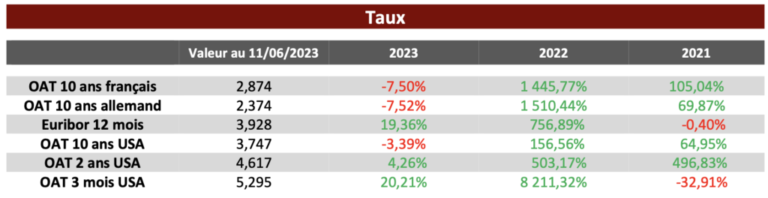

Aux États-Unis, la Fed a opté pour un « statu quo » en juin tout en se laissant la possibilité d’appliquer une nouvelle hausse de taux en juillet. La résistance de l’économie américaine plaidait en faveur d’un resserrement monétaire. Toutefois, Jerome Powell a laissé entendre que la Fed avait déjà beaucoup fait et que le reflux de l’inflation allait dans ce sens (4 % en mai soit un recul de moitié depuis le point haut et le niveau le plus faible depuis mars 2021). Aussi, cette décision, même si elle était anticipée par les marchés, constitue une première depuis mars 2022. En effet, les différentes hausses qui se sont succédé ces derniers mois ont représenté au total une augmentation de 500 points de base des principaux taux directeurs.

En Europe, la prochaine réunion de la BCE devrait aboutir sur une nouvelle hausse de taux (+0,25 % ce qui porterait le taux de dépôt à 3,50 %). En effet, elle a entamé son resserrement plus tardivement. Les investisseurs anticipent un taux terminal de 3,75 % qui pourrait être atteint dès cet été.

L’inflation recule également en zone euro (+5,30 % en mai en glissement annuel contre +5,60 % le mois précédent), ce que Christine Lagarde a récemment tempéré « les dernières données disponibles suggèrent que les indicateurs des pressions inflationnistes sous-jacentes restent élevés et, si certains montrent des signes de modération, il n’y a pas de preuve tangible que l’inflation sous-jacente a atteint un pic ».

Au-delà des seuls chiffres de l’inflation, chaque décision est bien entendu également fondée sur l’état de l’économie et sa capacité à résister au resserrement monétaire qui est opéré.

A ce titre, la situation se dégrade en Europe avec l’entrée en récession d’un point de vue technique (deuxième trimestre consécutif de contraction du PIB à -0,10 % au premier trimestre 2023).

Aux États-Unis, la consommation diminue, moins soutenue désormais par le surplus d’épargne accumulé pendant la crise Covid (celui-ci aurait chuté d’environ deux tiers). Plus globalement, les indicateurs avancés sur le niveau de l’activité dans le secteur des services se dégradent aussi bien en zone euro qu’aux États-Unis.

Concernant les conséquences que nous pouvons observer sur les marchés, le durcissement des conditions de crédit et le ralentissement de l’activité économique se répercutent sur les bénéfices avec un certain décalage.

Cette situation explique en partie des résultats meilleurs que prévu au premier trimestre.

Les valorisations restent d’après nous tendues, même s’il existe une forte disparité en fonction des secteurs.

A titre d’exemple, la bonne performance du principal indice américain (S&P500) ces dernières semaines a été portée quasi exclusivement par le rebond des valeurs technologiques (+0,70 % sans ces valeurs et +12 % en les incluant). Compte-tenu des prévisions économiques dont nous pouvons prendre connaissance, nous maintenons un positionnement défensif en privilégiant des valeurs de qualité et défensives plutôt que des valeurs plus cycliques.

Repères financiers