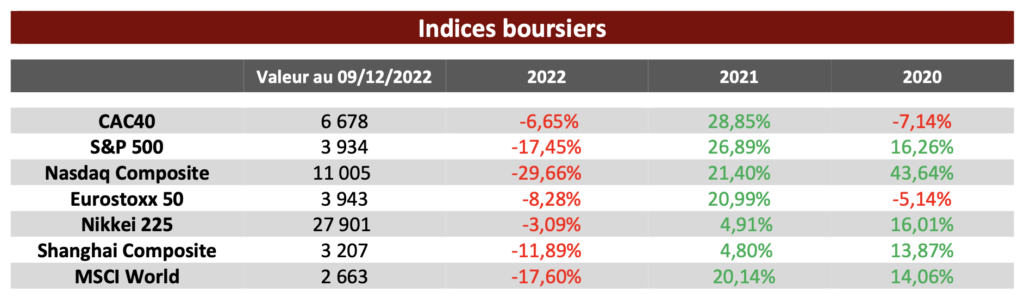

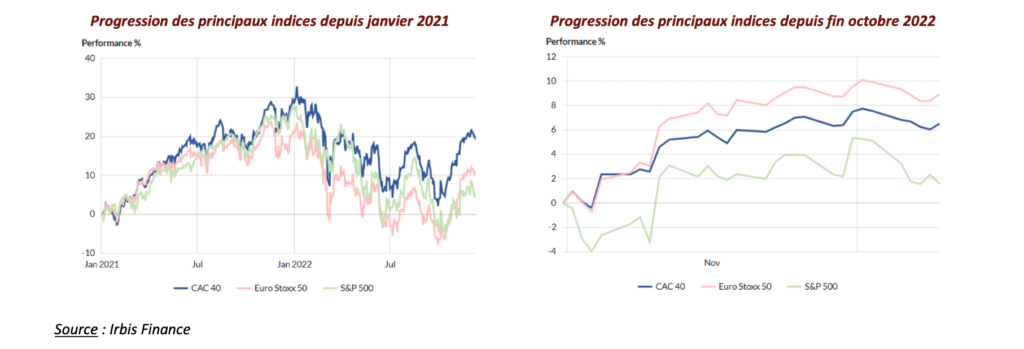

La tendance haussière entamée en octobre s’est poursuivie en novembre, en particulier sur les marchés européens (+9 % pour l’EuroStoxx 50 depuis début novembre), ce qui leur a permis d’effacer une partie des pertes réalisées depuis le début de l’année. Les marchés américains restent pour leur part bien installés en territoire négatif (-17,45 % pour le S&P500 depuis le début de l’année) face au resserrement monétaire en cours et au risque de récession qui se précise.

Depuis plusieurs mois, le sujet central demeure : l’inflation et la capacité qu’auront les banques centrales à la juguler sans faire rentrer l’économie mondiale en récession de manière trop brutale.

Ainsi, le récent regain d’optimisme sur les marchés a été favorisé par la prédiction d’une attitude conciliante des banquiers centraux lors des réunions à venir :

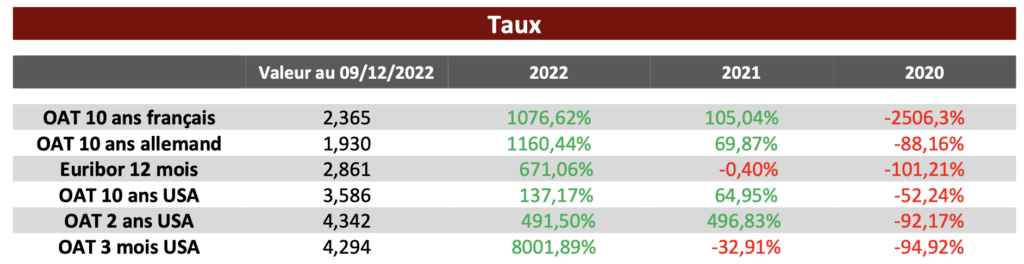

Fed : Les investisseurs s’attendaient initialement à une nouvelle hausse de 0,75 % (la cinquième hausse dans cette proportion depuis le début de l’année) alors qu’elle pourrait finalement n’être « que » de +0,50 %.

Deux statistiques sont néanmoins venues apporter quelques doutes ces derniers jours, s’avérant finalement supérieures aux attentes : d’une part, les statistiques des prix à la production (7,4 % contre 7,2 %), et d’autre part, l’indice PMI non manufacturier (indicateur avancé – 56,5 contre 53,3).

La publication des statistiques sur les prix à la consommation aux États-Unis, juste en amont de la réunion de la Fed, devrait permettre d’orienter les décisions qui seront prises, et donner une indication sur la « vélocité » du resserrement monétaire à venir.BCE : La Banque Centrale Européenne se réunit quant à elle jeudi prochain. Les marchés anticipent également une hausse de taux plus mesurée de 0,50 %, après deux hausses consécutives de 0,75 % en septembre et en octobre. Pourtant, l’inflation reste sur des niveaux très élevés en Europe, malgré une légère baisse liée à la stagnation des prix de l’énergie (+10 % en novembre contre +10,60 % en octobre).

La zone Euro est ainsi confrontée à une perturbation sans précédent liée à la crise énergétique qui pourrait contraindre la BCE dans ses plans face au risque d’une entrée en récession en début d’année 2023.

La Chine, qui est bien entendu un moteur primordial pour la croissance mondiale, a pris un tournant dans lutte contre la pandémie. La politique « zéro Covid » a en effet été assouplie ces derniers jours, entraînant une augmentation importante du nombre de contaminations. Cela devrait donc retarder la reprise d’activité à court-terme mais cela reste d’après nous une « bonne nouvelle » à moyen / long-terme.

L’essentiel du resserrement monétaire est déjà intégré par les marchés. En revanche, il semblerait qu’à l’heure actuelle les bénéfices n’intègrent par le risque de récession.

En outre, les niveaux de valorisation semblent encore élevés aux États-Unis, dans le contexte de taux que nous connaissons. Et les risques conjoncturels restent importants en Europe, malgré des niveaux de valorisation plus attractifs.

Ainsi, le « rallye haussier », entamé depuis début octobre, pourrait laisser place à un nouveau cycle baissier, ce qui incite, d’après nous, à la prudence.

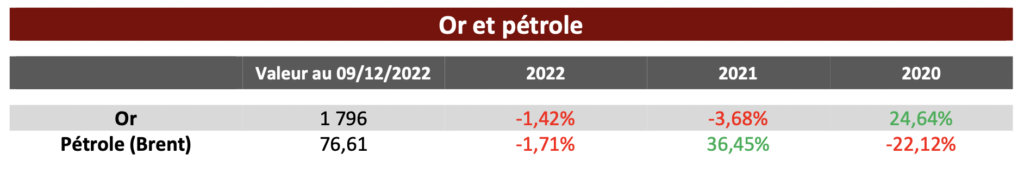

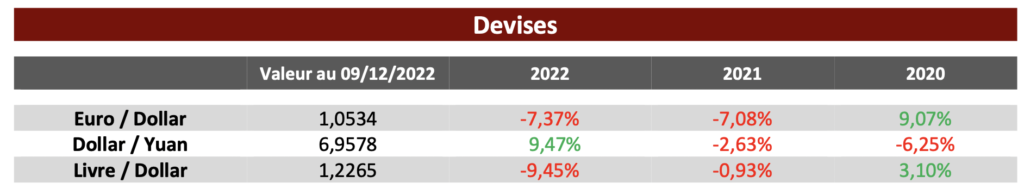

Repères financiers