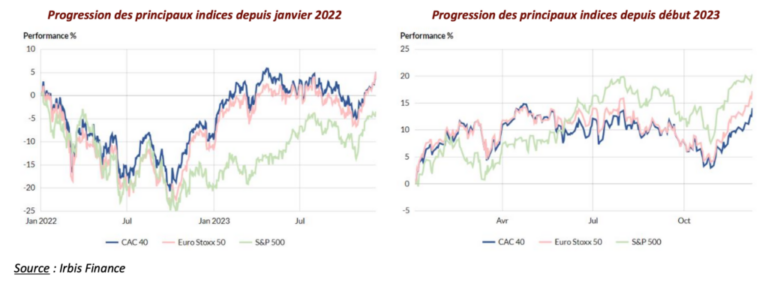

Le quatrième trimestre est historiquement le plus favorable pour les actifs risqués, avec le traditionnel « rallye de fin d’année ». Cela se confirme une fois de plus en 2023 avec des performances de l’ordre de +10 % depuis début novembre pour les marchés européens et américains. Les investisseurs anticipent, en effet, désormais un « atterrissage en douceur » de l’économie et le retour rapide de politiques monétaires accommodantes.

Doit-on y voir un emballement des anticipations ou les effets d’une reprise durable ?

Nous pouvons faire les constats suivants sur l’état de l’économie mondiale :

- Nous assistons à une accélération de la désinflation, les derniers chiffres faisant apparaître une inflation égale ou inférieure à 3 % (2,40 % en Europe et 3 % aux États-Unis) alors qu’elle était de plus de 10 % au troisième trimestre 2022. Ce taux se rapproche également de l’objectif des principales banques centrales, fixé à 2 %.

- La résilience de l’économie américaine continue de surprendre (croissance du PIB de +5,20 % au troisième trimestre). Elle était néanmoins soutenue jusqu’à présent par une consommation vigoureuse, portée elle-même par l’injection de l’excédent d’épargne post-Covid par les particuliers. Il semblerait que ce levier soit désormais épuisé. Le marché de l’emploi aux États-Unis, très surveillé par les économistes, reste tendu malgré une augmentation récente du taux de chômage des jeunes actifs (généralement un bon indicateur avancé de l’entrée en récession).

- En Europe, la croissance est plus faible et les bénéfices des entreprises ainsi que les indicateurs avancés du niveau de l’activité se dégradent. Il semblerait toutefois que ces « mauvaises nouvelles » sur l’état de l’économie européenne soient, au moins pour partie, intégrées dans les cours.

Globalement, les fondamentaux sont-ils si solides pour croire à un « soft landing » réel et durable de l’économie américaine et mondiale comme l’anticipent les marchés à l’heure actuelle ?

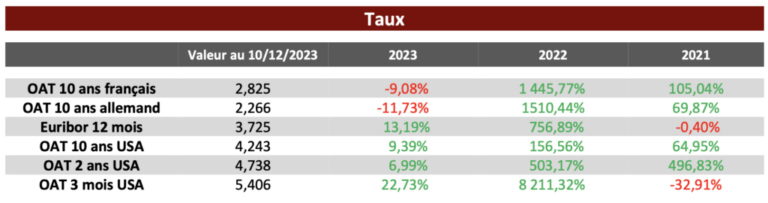

Dans ce contexte, les banques centrales conservent pour l’instant leurs niveaux de taux inchangés :

- Les marchés anticipent que la Fed diminuera ses taux de 1 % en 2024 avec de premières baisses entre le premier et le deuxième trimestre lorsque l’inflation sous-jacente se rapprochera de son objectif et que le marché du travail sera moins tendu.

- Ils parient également sur une première baisse de la part de la BCE en mars prochain et sur une diminution de 1,50% en 2024.

La principale explication de la hausse intervenue ces dernières semaines provient de ces anticipations monétaires. Ne sont-elles pas trop positives ?

La vision des investisseurs à l’égard du risque s’est améliorée ces dernières semaines même si le contexte macroéconomique d’une fin de cycle conduit à une prise de risque sélective. Outre les actions, dont la valorisation se situe légèrement au-dessus de la moyenne historique, il existe désormais des alternatives bien rémunérées (les actifs obligataires et monétaires en premier lieu). Les marchés obligataires ont d’ailleurs, eux également, connu un « rallye haussier » ces dernières semaines avec la détente spectaculaire des taux longs.

Nous devrions être fixés dans les prochaines semaines sur la matérialisation, ou pas, du scénario de « soft landing » que partage le consensus. Il nous semble pertinent d’attendre cette échéance pour se repositionner sur les marchés actions.

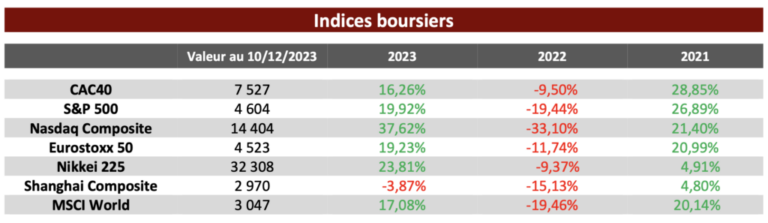

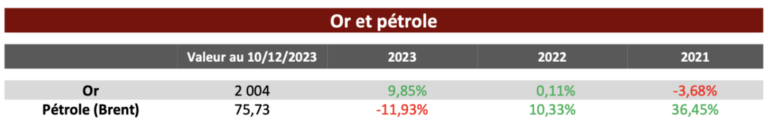

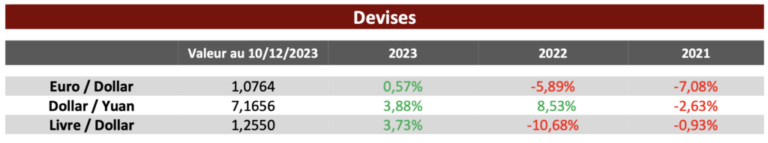

Repères financiers