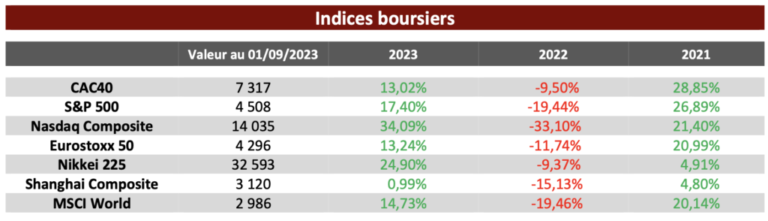

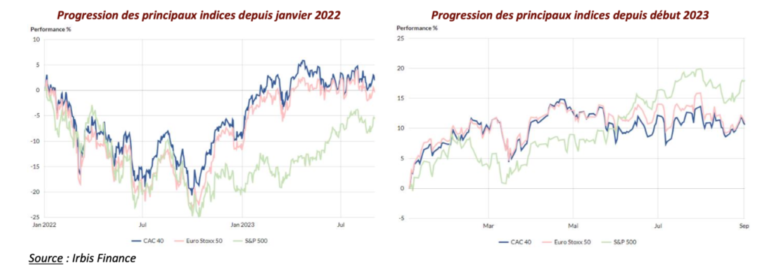

Nous avons assisté à une consolidation des marchés en août, se traduisant par une légère baisse des principaux indices (-3,90 % pour l’Euro Stoxx 50 et -1,77 % pour le S&P500). Leur orientation dépend toujours principalement, comme depuis de nombreux mois, des anticipations des investisseurs sur l’évolution des politiques monétaires.

La position restrictive adoptée par la Fed et la BCE pour juguler l’inflation devait conduire à un ralentissement de l’activité économique, que nous tardions toutefois à constater dans les chiffres. La résilience de l’économie, et la bonne tenue de la consommation, pouvaient notamment s’expliquer par l’excédent d’épargne accumulé pendant la période du Covid. Il semblerait que nous arrivions désormais à un point d’inflexion avec une dégradation de plusieurs indicateurs économiques ces dernières semaines. De façon assez contre-intuitive, les investisseurs se réjouissent de ces « mauvaises nouvelles » économiques dans la mesure où ils les traduisent comme de « bons signes monétaires ».

L’enjeu, pour les prochains mois, reste à savoir si nous allons assister à un « soft landing » (scénario positif pour les marchés) ou au contraire à un « hard landing » (scénario bien moins favorable) :

Aux États-Unis : les chiffres de l’emploi, à travers le nombre de créations d’emplois publié mensuellement, restent bien orientés. En revanche, les indicateurs avancés du niveau de l’activité (indices PMI) ont tendance à faiblir (50,4 pour le PMI composite en août après 52 en juillet).

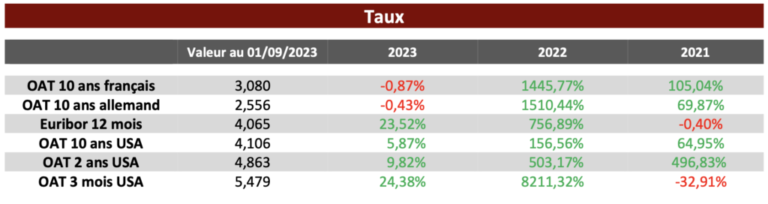

Nous assistons par ailleurs à une stabilisation de l’inflation (3,30 % en juillet après 3 % en juin) et de l’inflation sous- jacente (4,20 % en juillet après 4,10 % en juin). Cela devrait conduire à un statu quo de la Fed sur ses taux directeurs (5,25 % à 5,50 % à ce jour) lors de la prochaine réunion du mois de septembre. Jerome Powell a néanmoins précisé, à l’occasion du colloque de Jackson Hole, que la Fed se tenait prête à augmenter encore les taux si nécessaire.En Europe : la probabilité d’un net ralentissement économique prend de l’ampleur avec des prévisions de croissance revues à la baisse pour le troisième trimestre (- 0,10 % ?) après la nette baisse du PMI composite de la zone euro (46,7 en août après 48,6 en juillet).

En conséquence, les investisseurs anticipent un discours plus accommodant de la BCE en septembre.

Les problèmes rencontrés par la Chine, qui ont tendance à s’accentuer ces dernières semaines, rentrent aussi dans l’équation. Les mesures de soutien du gouvernement n’ont pour l’instant pas permis de relancer la consommation et le pays se trouve confronté à un phénomène de déflation depuis le mois de juillet. Le « dégonflement » de sa bulle immobilière, à travers les cas d’Evergrande et de Country Garden, est aussi révélateur des difficultés que traverse la Chine, ce secteur représentant près de 30 % de son PIB et deux tiers du patrimoine des ménages.

De façon générale, les marchés continuent à évoluer sur des niveaux de valorisation que nous pouvons considérer comme hauts eu égard aux préoccupations évoquées précédemment. L’évolution des indices reflète toutefois mal la forte disparité qui existe entre les performances et les niveaux de valorisation des différents secteurs et des différentes valeurs. Il nous semble toujours pertinent de concentrer l’exposition actions sur des valeurs défensives (santé, service de communication) qui nous semblent mieux armées dans le contexte actuel.

Il conviendra ensuite de se montrer agile et réactif pour saisir des opportunités et renforcer des positions en cas de retournement des marchés au cours du second semestre.

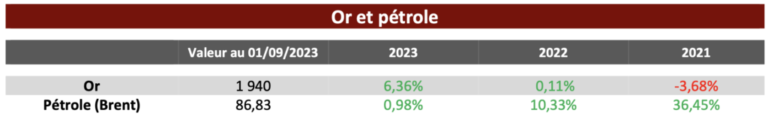

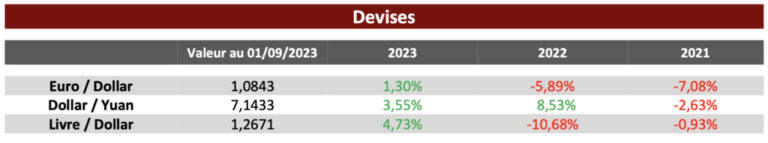

Repères financiers