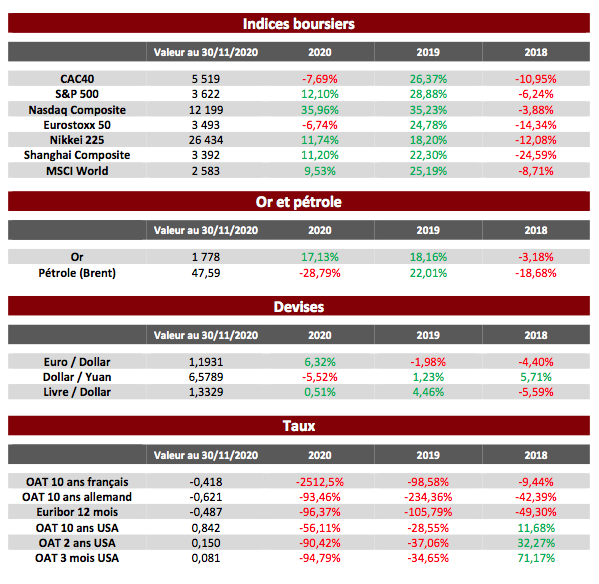

Les évolutions favorables observées sur les plans politique (élections américaines) et sanitaire (vaccins contre le coronavirus) ont permis un net rebond des marchés actions ces dernières semaines (+20% pour le CAC40 en novembre).

Cette forte progression a été plus marquée en Europe qu’aux États-Unis (+10,75% pour le S&P500 en novembre) du fait d’un « rattrapage » sur les valeurs européennes qui avaient été les plus sévèrement sanctionnées sur les marchés lors de la première vague de la pandémie (amorce d’une rotation cyclique avec une surperformance des valeurs les plus décotées).

Elle s’explique principalement par deux facteurs :

Une réaction positive des marchés à l’élection de Joe Biden à la Maison Blanche accompagnée d’une probable cohabitation entre Démocrates et Républicains. Cela laisse sous-entendre que la politique mise en place ne donnera lieu à aucune réforme « anti-business » majeure. Sans avoir officiellement reconnu sa défaite, Donald Trump a lancé le processus de transition permettant l’arrivée de la nouvelle administration Biden (dont celle de Janet Jellen, ancienne présidente de la Fed, au poste de Secrétaire au Trésor, particulièrement saluée par les marchés).

Des avancées majeures sur des prototypes de vaccins contre la Covid-19 annoncées par plusieurs laboratoires (d’abord Pfizer/BioNTech puis Moderna et enfin AstraZeneca). Cela permet d’envisager de premières vaccinations en cette fin d’année 2020 et la mise en place de campagnes de vaccination à plus grande échelle dans le courant du premier semestre 2021. Les marchés ont réagi de façon spectaculaire à ces annonces avec notamment une séance du 9 novembre marquée par une progression de +7,57% de l’indice CAC40.

Sur le plan des indicateurs économiques, le PIB des pays de l’OCDE affiche un rebond de 9% au troisième trimestre.

Ces dernières semaines, nous observons une poursuite de l’amélioration constatée ces derniers mois aux États-Unis et en Chine (indicateurs avancés du niveau de l’activité en forte hausse) tandis que la Zone Euro subit les conséquences des mesures de « reconfinement » mises en place (indicateurs, en particulier dans le secteur des services, en forte baisse). La contraction, certes importante, reste moins marquée que ce que nous avions pu observer en avril dernier.

Dans ce contexte, les mesures annoncées lors de la prochaine réunion de la BCE qui se tiendra le 10 décembre prochain seront scrutées de près par les investisseurs. Sa présidente, Christine Lagarde, a réaffirmé que l’institution qu’elle représente était prête à accompagner l’économie européenne dans des proportions encore plus importantes. Plusieurs options s’offrent à elle : une poursuite des opérations de refinancement en faveur du secteur bancaire (TLTRO), l’augmentation du montant du programme d’achat de titres ou bien encore une baisse supplémentaire du taux de dépôt.

Comme depuis de nombreux mois, les politiques accommodantes des banques centrales pourraient encore être un catalyseur à la hausse des marchés.

Nous pouvons noter que le sentiment des marchés a été très positif ces dernières semaines, ceci en dépit de la seconde vague de la Covid-19 en Europe et des perspectives économiques peu réjouissantes dans cette région du monde (excès d’optimisme ?). L’espoir d’un rattrapage des valeurs européennes les plus cycliques et le soutien sans faille des banques centrales qui devrait se confirmer dans les prochains jours, laissent néanmoins entrevoir une poursuite de ce mouvement haussier à court et moyen-terme.

Dans ce contexte, le repositionnement d’une partie des portefeuilles sur des titres « value » nous semble pertinent.