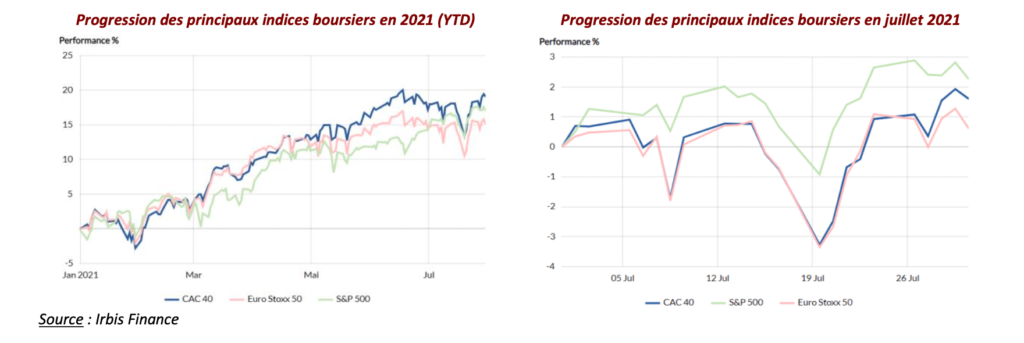

Les marchés ont connu davantage de volatilité ces dernières semaines, avec notamment une séance particulièrement baissière le 19 juillet dernier sur fond d’incertitudes sanitaires liées au variant Delta.

Le rebond qui a suivi a néanmoins permis à la plupart des indices d’afficher une performance positive sur le mois écoulé (+1,61 % pour le CAC40, +2,27 % pour le S&P500).

L’une des lectures possibles à la baisse observée sur les marchés mi-juillet (-2,54 % pour le CAC40 le 19 juillet) serait de l’expliquer par la dégradation du contexte sanitaire. Les investisseurs pourraient en effet considérer que le variant aurait pour conséquence de reporter la réouverture des économies et donc d’impacter le niveau de la croissance économique dans les prochains mois.

Sans être affirmatifs, nous pourrions néanmoins penser que la « quatrième vague » devrait moins peser sur la croissance que celles qui l’ont précédée. La réaction des marchés pourrait, dans ce sens, plutôt s’expliquer par une prise de profits.

À la suite de ce qui pourrait donc être interprété comme une « respiration » des marchés, la publication des résultats du deuxième trimestre, particulièrement positifs et supérieurs aux attentes, a permis d’effacer rapidement cette baisse.

Le constat est moins favorable en Chine où la chute de certaines actions (notamment celles liées au secteur de l’éducation qui a subi une intervention politique du régime chinois) a conduit à une baisse du Shanghai Composite d’environ -5,40 % en juillet.

D’un point de vue économique, et de façon globale, tout laisse à penser que le pic d’accélération de la croissance a été dépassé même si des effets de « rattrapage » persistent :

Aux États-Unis, le PMI composite (indicateur avancé du niveau de l’activité) a ainsi connu sa plus faible expansion en juillet (59,9) depuis le mois de mars (63,7 en juin).

De même, l’inflation « core » (celle la plus surveillée par la Fed) est restée stable entre mai (+3,4 %) et juin (+3,5 %), affichant néanmoins son niveau le plus haut depuis 1992.En France, la croissance du PIB s’est établie à +0,9 % au deuxième trimestre, l’objectif de 6 % évoqué pour la fin d’année 2021 restant donc atteignable (+4,8 % à ce jour).

Dans ce contexte, la Fed et la BCE ont communiqué de la façon suivante en juillet :

Jerome Powell a reconnu que l’inflation pourrait être plus durable qu’anticipé initialement, préparant ainsi les esprits à un changement d’orientation de la politique monétaire menée par la Fed. Dans l’immédiat, il a néanmoins rappelé l’objectif prioritaire de réduction du chômage qui plaide pour une politique monétaire expansionniste.

La BCE a pour sa part réaffirmé le maintien d’une politique monétaire accommodante et a affiché davantage de flexibilité par rapport à l’objectif d’inflation fixé à 2 % et qui pourrait être dépassé temporairement. Le mode de calcul de l’inflation devrait par ailleurs évoluer en intégrant le coût du logement pour les propriétaires par la mesure d’un loyer fictif, ce qui devrait logiquement engendrer une hausse de celle-ci.

Sur la base de ces éléments, et dans l’attente des décisions que devraient prendre les banques centrales à la rentrée prochaine, la matérialisation de plus-values latentes et l’adoption d’un biais prudent dans les portefeuilles nous semblent être à privilégier, comme évoqué dans notre dernier point du 30 juin dernier.